點擊藍字 關注我們

對于大部分發展中的企業來說,融資是一條能夠助推企業高速發展的有力路徑,而對于那些尚未實現盈利但擁有巨大增長潛力的公司來說,境外上市成為了一條重要的融資途徑。

2025年第一季度已經結束,以下為中國企業在中港美三地市場的上市及融資數據對比。

2025年第一季度中港美三地市場企業上市情況解析

中國A股市場

中國A股市場——

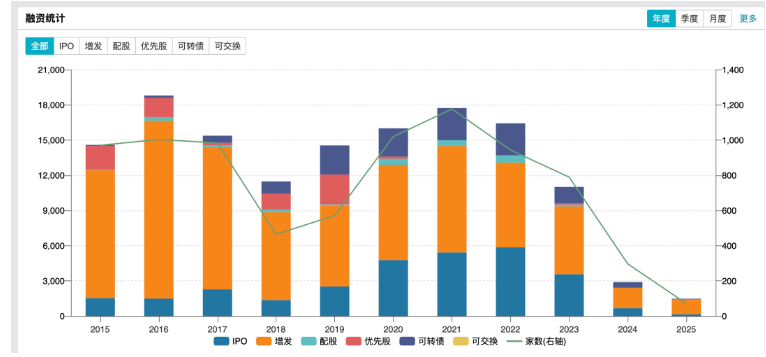

包含IPO、增發和可轉債等多種方式在內的全口徑募資事件共71起,合計募集資金達1488.91億人民幣(205億美元)。

其中,IPO項目家數為27起;募集金額為164.76億人民幣(22.7億美元)。

已上市再融資共計44起,募集金額為1324.15億人民幣(182.2億美元)。

其中,增發項目融資事件為39起;募集金額為1269.18億元(174.7億美元)。

可轉債項目融資事件為5起,募集金額為54.96億元(7.6億美元)。

注

進入2025年,A股市場各方向也進行了調整:

①從政策導向上,吳主席明確表示,將重點支持科技創新活躍,體現新質生產力的企業,優化科創板第5套上市標準,未盈利的科技型企業可以上市,但是需要證明企業技術是不是屬于全球領先、證明企業商業化潛力等;

②從效率上,效率提速,但是審核質量一點都沒有松動,現場檢查的比例明顯提升,同時強調,申報即擔責。

同時鼓勵加速優質企業去港股上市,增強一二級的聯動性。

③從標準上,即硬科技企業成為近期IPO的主力,對蹭熱點概念的偽科技企業不管財務是否達標,都將否決,重點審查的是研發投入占比,是否超過了15%,嚴審專利質量等。

從短期上來說,IPO重啟,肯定會有情緒性的影響和資金的分流,融資和投資是一體兩面,需要從量的擴張轉向質的提升,IPO重啟需進行“嚴禁嚴出+精準灌溉”的組合拳,資本市場用18個月的時間刮骨療傷,重塑上市到退市的循環體系,當未盈利的硬科技企業重新獲得輸血,當垃圾股加速退市,資本市場才能真正成為經濟的晴雨表。

中國香港市場

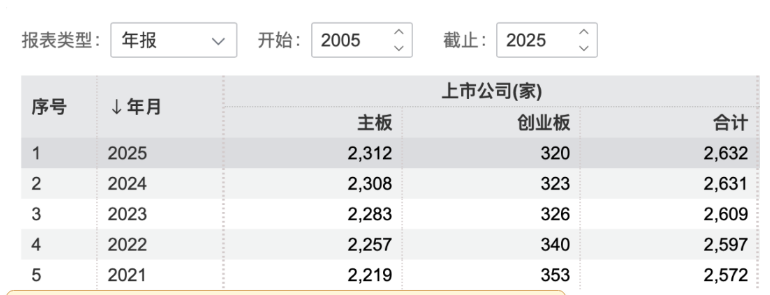

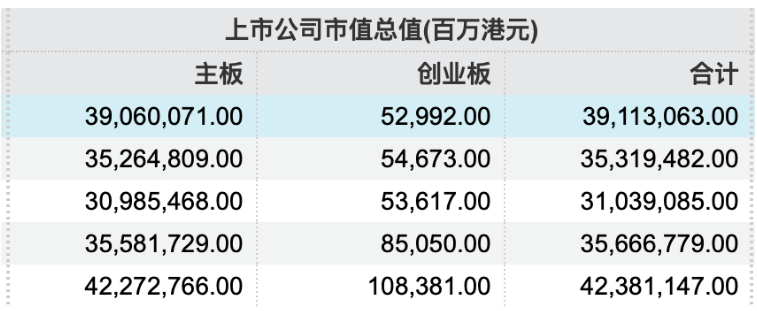

港股一級市場股權融資(包含IPO與再融資)

2025年第一季度融資金額為1305.54億港元(167.8億美元)。

新股IPO市場,2025年第一季度共有21家企業成功IPO上市(未包含GEM轉主板上市企業);IPO募集金額為182.14億港元(23.4億美元)。

再融資市場,募集金額合計1123.4億港元(144.4億美元)。

配售86起,融資規模為1108.8億港元(142.5億美元);

供股14起,融資規模為11.33億港元(1.5億美元)。

注

香港市場近兩年以超大型IPO帶動整體市場發展,去年美的集團的上市,為香港帶來了巨大的推動作用。進入2025年,無論是蜜雪冰城的上市,還是寧德時代的備案,也都為香港市場帶來了新生發展的機遇。再加上中國政府及香港政府積極打通中國內地與香港市場的聯動機制,也帶動了內地企業赴境外上市。

其中蜜雪冰城募集資金:蜜雪集團每股發行價為202.50港元,募資凈額為32.91億港元(4.2億美元)。上市當日,其開盤價為262港元/股,較發行價上漲29.38%,對應總市值為987億港元。

美國市場

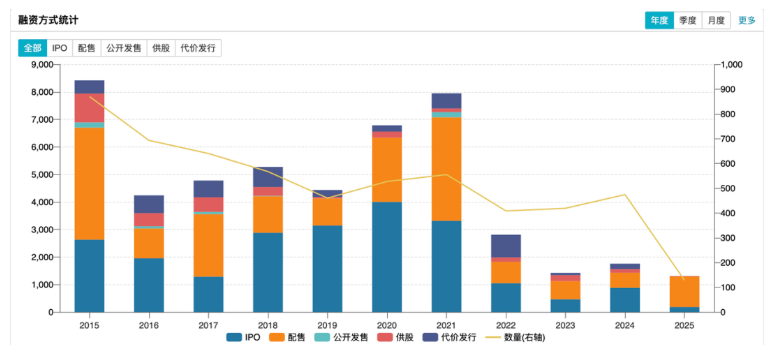

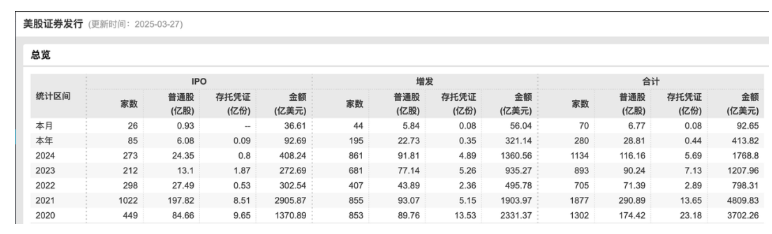

美股市場——

2025年第一季度股權融資(包含IPO與再融資)募資金額為434.57億美元。

其中,IPO方面:2025年第一季度共87家企業成功上市;融資總金額為113.05億美元。

增發:為198起,募資總額為321.52億美元。其中普通股22.78億股,存托憑證0.36億份。

第一季度中概股赴美上市數量為23家;較2024年同期增長24%。

上市方式——傳統IPO:21家(含3家VIE架構企業);SPAC合并:2家。

上市地——納斯達克21家,紐交所2家(史密斯菲爾德,祿達技術)。

本次赴美上市的中國頭部企業:史密斯菲爾德以5.22億美元的募資金額位居榜首,亞盛醫藥則以1.26億美元的募資額緊隨其后。

其他企業募資平均低于1000萬美元,單筆平均募資額度為725萬美元。

而3月份一級市場股權融資合計70起,總額度92.65億美元,其中IPO上市26家,募資36.61億美元;增發44起,募資總額56.04億美元。

融資環境持續向好。

注

2025年,中國企業赴美上市依舊熱潮不斷。年初在中國證監會完成備案的中企陸陸續續地開始完成在美國的上市。而2024年上市68家中國企業,創近年來歷史新高!越來越多的企業開始探索赴美上市路徑,赴美上市不再是大企業海外鍍金的“特權”,創新型中小企業走向美國資本市場!

而中國政府以及各項政策都在積極推進中國企業境外上市。

1、新國九條:

要進一步拓寬企業境外上市的融資渠道,提升境外上市備案管理的效率和質量,同時加強在開放條件下的監管能力建設,深化國際證券監管合作,以推動國內企業更好地融入全球資本市場。

2、中國政府積極出臺政策:

鼓勵中國企業境外上市!中概赴境外上市持續活躍。

3、中國證監會等部門:

針對境內企業境外上市備案放行速度明顯加快!據證監會數據顯示,2024 年境外上市備案平均用時較之前縮短了 30% 以上。優化后的制度提高備案效率,企業提交申請后,若材料不完整,監管部門一次性告知補充內容,避免企業長時間等待。高效的備案流程能夠降低企業的時間成本,使企業能夠更快地對接國際資本市場,融入全球經濟體系。企業也可以更迅速地獲取資金,用于技術研發、市場拓展等關鍵業務環節,增強自身在國際市場的競爭力。

從市場實際情況來看,眾多企業受益于這一優化,更快完成上市流程,獲取資金用于技術研發、市場拓展,增強國際競爭力。

4、境外資本市場資金充裕

境外資本市場資金充裕,投資者對優質中國企業興趣濃厚。政策支持使企業易獲國際資本青睞。

2025 年政策更注重優化流程和提升服務,為企業提供便利和支持。與其他國家政策相比,中國政策支持企業境外上市同時,強調監管和引導,確保企業健康發展。

未來,隨全球經濟和國際合作發展,中國企業境外上市政策環境有望進一步優化,企業應利用政策紅利,積極應對挑戰,在境外資本市場發展壯大,為中國經濟國際化貢獻力量。

優質的輔導機構,將會為優質企業的上市帶來更強的助推力,協助企業找到最適合的上市方式,規劃最契合的上市方案,進入資本市場。

世界金控集團在輔導企業赴美上市時,會更看重企業的基本面和基本的財務標準,致力于篩選優質的符合基礎的上市標準的企業,經過一系列的專業化運作,可助力企業成功登陸美國資本市場,并借由美股市場的再融資機制,持續協助企業融到更多的資金,獲得高質量發展!